A dél-afrikai tőzsdéről az amszterdamira költözik a Naspers: a világ egyik legnagyobb techcége Európában már mostani méretével is gigásznak számít majd, és az értéke várhatóan emelkedik fog – a költözés egyik legfontosabb oka, hogy a cég kinőtte a johannesburgi tőzsdét, az indexben adott túl nagy súlya is akadályozza, hogy valós piaci áron forogjanak papírjai. Tunkli Dániel vendégírása.

Afrika legnagyobb holdingja, nyolcadik a világ top10 internetes vállalata között, a kínai Facebookként emlegetett Tencent egyik meghatározó tulajdonosa, és egyébként Magyarországon is jelentős e-kereskedelmi szereplő többek között a Vatera tulajdonosaként: ehhez képest a dél-afrikai Nasperst méltánytalanul kevesen ismerik a világon. Ez most alighanem változni fog, legalábbis az európai befektetők között, miután a menedzsment március végén bejelentette, hogy a portfólió nem dél-afrikai kitettségeit – és mivel ezek adják a holding 96 százalékát, tulajdonképpen az egész céget – áthozzák Európába, és új entitásként az amszterdami tőzsdére viszik.

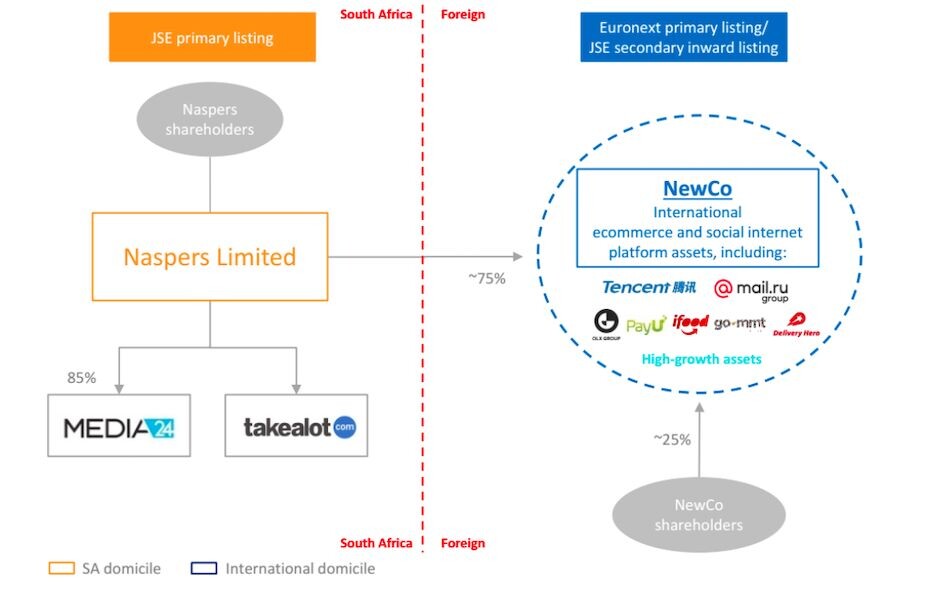

Bár – miután a Naspers továbbra is 75 százalékos tulajdonos marad az európai vállalatban – a tranzakció formálisnak tűnhet,

mégis ez jelenti a következő nagy mérföldkövet a közel száz éves múlttal rendelkező vállalat számára.

Az európai jelenlét várhatóan jelentős passzív tőkebeáramlást fog eredményezni: a mérete és jelentősége miatt a Naspers kikerülhetetlen lesz sok indexkövető alapnak, amelyek automatikusan megfogják venni a részvényt. A pozitív hatás így szinte garantált, miközben a tranzakció költségei elenyészőek ehhez képest.

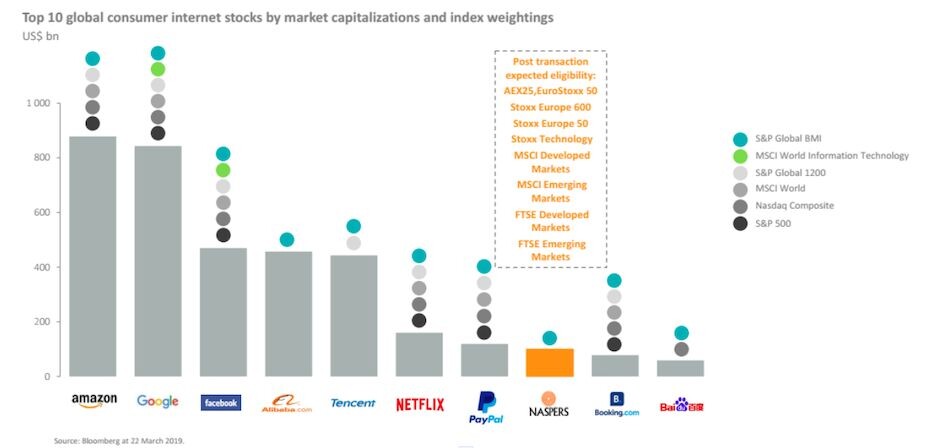

Afrika legnagyobb tőzsdei vállalata Európában is meghatározó méretű szereplő lesz. A leválasztott vállalat eszközértéke várhatóan meghaladja a 150 milliárd dollárt. A Naspers diszkontjával számolva a vállalat így a jelenleg 111 milliárd dollár körüli értékével a második legnagyobb technológiai részvény lesz kontinensünkön, kicsivel lemaradva az SAP mögött. Látható ugyanakkor, hogy az USA-ban ugyanezzel az értékkel éppen csak beférne az interntes cégek top10-be.

A költözésnek számos oka volt, amelyek közül a legfontosabb, hogy a dél-afrikai holdingvállalat az elmúlt öt évben olyan növekedésen ment keresztül befektetéseinek köszönhetően, hogy kinőtte a johannesburgi tőzsdét (JSE). 2018-ra már az egész tőzsde közel negyede a Naspers volt, miközben hat éve az indexben számított súlya még csak kicsit haladta meg az öt százalékot. Látható, hogy mennyire eltorzult a JSE súlyozása, ha más indexekhez viszonyítjuk. A francia CAC indexben a legnagyobb vállalat 11 százalékos súllyal szerepel, de ugyanez a FTSE 100 esetében 7 százalék, a Nikkei esetében pedig 9 százalék.

A JSE koncentráltsága növekvő gondot jelentett a helyi tőkepiacba fektetőknek: nem tudták az index által kellő mértékben diverzifikálni kitettségüket, az intézményi befektetőket eladásra is kényszerítették a törvényi korlátozások.

A nagyság átka

Emiatt az elmúlt négy évben, ahogy nőtt a vállalat súlya az indexen belül, úgy növekedett a részvényből a kiáramló külföldi tőke és ezzel egyszerre a diszkont a vállalat nettó eszközértékéhez képest.

A vállalat számítása alapján a diszkont 500 bázisponttal való csökkentése 8,5 milliárd dollár pozitív hatást eredményezne.

Ezt a helyzetet szándékozik a menedzsment most orvosolni az Euronext-re történő bevezetéssel. Mivel a nettó eszközértékhez mért diszkont jelenleg több mint 40 százalék, érdekes befektetés lehet a részvény, még akkor is, ha ennek csak egy részét tudja eliminálni az európai jelenlét.

A közelmúltban volt már hasonló piaci manőver, bár a sikerességéről eltérnek a vélemények. A Yahoo alapítója még 2005-ben vásárolta meg az Alibaba 40 százalékát és mikor a Yahoo klasszikus internetes üzletágát 2017-ben értékesítette a Verizonnak, az Alibaba befektetését leválasztotta egy külön entitásba. Ez, az Altaba névre keresztelt részvény 26 százalékos diszkonton forog az Alibabához képest.

Árazási anomália vagy indokolt diszkont?

A Naspers portfóliója számos ígéretes befektetést tartalmaz, köztük az orosz közösségi média vállalatot a Mail.ru, a német ételszállító Delivery Hero-t, az amerikai LetGo-t vagy akár az Extreme Digitallal nemrég egyesülő román Emagot.

A koronaékszer azonban egyértelműen a Tencent.

Nyolc évvel ezelőtt biztos nem is remélték, hogy életük befektetése lesz a „kínai Facebookként” emlegetett Tencent, mégis mára a vállalatban lévő tulajdonuk többet ér, mint az égész Naspers tokkal-vonóval, ami egy érdekes árazási anomáliára hívja fel a figyelmet.

Három évvel a Tencent alapítása után a Naspers 32 millió dollárért jutott a Tencent 46,5 százalékához, amely akkoriban főként az üzenetküldő alkalmazások fejlesztését bütykölte. A Naspers részesedése azóta 31 százalékra csökkent, de még így is több mint 148 milliárd dollárt ér. Ehhez képest a Naspers piaci értéke jelenleg 113 milliárd dollár – azaz 24 százalékos diszkonton forog csak a Tencent-részesedés értékéhez képest is.

Pusztán ez alapján az következtetés adódna, hogy a piac nem egyszerűen nullára értékeli a többi vállalatban lévő részesedését, de azt feltételezi, hogy ezek masszív értékrombolást fognak hozni a jövőben.

A Naspers 1948-ban még National Press néven működött és fő tevékenysége volt, hogy hollandul publikálta a nemzeti propagandát. Ennek a történelmi hagyatéknak köszönhetően a Naspers mai napig komoly média birodalommal rendelkezik Afrikában. Ha belegondolunk, mennyi tőkét éget el a Netflix a tartalomgyártás során és milyen összecsapásra készül az Apple-lel, nem irracionális, hogy a befektetők negatív értéket társítanak a média szegmensnek. Viszont ezek a vállalatokat nem is helyezik át az európai entitásba, így ezt a kockázatot kihúzhatjuk a listáról. Marad viszont a többi kockázati tőkebefektetés kezdeti és néha sokáig fennmaradó negatív cash flow hatása, mint jelentős kockázat.

Az Apple tömérdek pénzével gyilkos kontentháborút is indíthat a Netflix ellen, a streaming piacra való beszállás az Iphone-Blackberry csatához hasonló forgatókönyvet is hozhat. De a Facebook-Google+ összecsapásban olyat is látunk, hogy a csatába kisebbként indult szereplő marad talpon saját piacán.

A 100 milliárdos kérdés, hogy talál-e még egy ilyen bomba befektetést az a csapat, aki a Tencentnek is megadta a bizalmat vagy innentől kezdve számos rossz befektetésük lesz?

Legnagyobb valószínűséggel lesz több kisebb, de önmagukban is jelentős hozamot termelő befektetésük, mint például a már tőzsdén jegyzett 5,3 milliárd dollár értékű Mail.ru. Kis valószínűséggel még egy nagyobb is becsúszhat, amit érdemes inkább opcióként tekinteni. Egy ilyen forgatókönyv alapján várhatóan a jelenlegi diszkont idővel csökkenni fog. De mi indítja be a csökkenést?

Amszterdam elszippantotta a lehetőséget

A diszkont csökkentésén nem csupán a média szegmens leválasztása segíthet. Az európai tőzsdei jelenlét számos nemzetközi befektető érdeklődését felkelti. Az új részvény megjelenhet olyan portfóliókban, amelyek korábban befektetési politikájuk miatt nem fektethettek korábban fejlődő piaci részvényekbe, semlegesítve ezzel a Naspers jelenlegi ország- vagy devizakockázatát. A stabil európai jogi környezet új aktív és passzív szereplőket vonz a Naspers irányába.

Miért választotta Amszterdamot a vállalat vezetősége New York és a Nasdaq helyett? A vállalat történetétben meghatározó szerepe volt a hollandoknak, de biztosan az se hátráltathatta a döntést, hogy a jelenlegi vezérigazgató Bob van Dijk Amszterdamban lakik. A cég vezetése szerint, sok racionális indokot lehet felsorolni, amik közül a legfontosabb, hogy

így Európában a befektetők kedvence lehet a vállalat miközben a Nasdaq-on csupán egy lenne a sok óriás közül. Ugyanakkor a vállalat érvelése kicsit sántít.

Tény, hogy szinte minden fontosabb európai indexbe várhatóan hamar bekerül a vállalat, ami nagy előrelépés a mostani szinthez képest, de ez közel se jelent olyan nagyságrendű passzív beáramlást, mint amit a Nasdaq biztosíthatna. Az USA-ban ekkora vállalati értékkel sokkal több jelentős, óriási összegeket mozgató passzív alapok által követett indexbe kerülhetne be, az alábbi ábrán látható, mit hagy ki, és mire számíthat a Naspers az európai listázással:

A Naspers debütálása Európában mindenképpen izgalmas esemény lesz. Amennyiben nem vagyunk biztosak a Tencent növekedésében vagy árazásában, de mégis érdekesnek tartjuk a Naspers anomáliáját, racionális lehet a holland tőzsdén Naspers részvény venni és mellé megfelelő mennyiségű Tencent részvényt eladni az amerikai tőzsdén. Így tisztán arra fogadunk, hogy az árazási diszkont idővel csökkenni fog, sőt hatékony piac esetében megszűnik.

A téteket viszont szemfülesen kell megtenni, mert az aktív alapok megelőzve az indexkövető társaikat hamar learbitrálják a piaci anomáliákat.

Tunkli Dániel,

portfóliómenedzser, Accorde Alapkezelő Zrt. (Concorde Csoport)

A vendégszerzők külsős szakértők, nem a Forbes szerkesztőségének tagjai, véleményük nem feltétlen tükrözi a Forbesét.