A vállalatvezetők egyre későbbre várják a normális üzletmenet visszatértét, optimista befektetőt lasszóval sem lehet fogni, és ahogy a válság egyre durvább számokban jelentkezik a fogyasztási, munkanélküliségi adatokban, egyre jobban látszik, hogy a politikusok is olyan egyenletet próbálnak megoldani, aminek nincs kész megoldókulcsa. És mindennek dacára az S&P 500 index 30 százalékot emelkedett a márciusi mélypontról, ami a fundamentális befektetőknek teljesen szürreális a jelenlegi vállalati kilátások mellett. Csakhogy az Y generációs befektetők számára könnyen egy drága és magas megtérülési mutatóval, de biztosabbnak látszó jövőképpel bíró techcég lehet a vonzóbb egy olcsó és alacsony P/E mutatóval bíró olajcéggel szemben. Tunkli Dániel, az Accorde Alapkezelő portfóliómenedzserének, korábbi Forbes 30/30-listásának írása.

Két hónap bezártság után roppant nehéz optimistán látni a világot! Az ember mozgástere bekorlátozódott és a korábban tágasnak ítélt nappali egyre inkább hasonlít egy IKEA bútorokkal túlzsúfolt börtön kopár falaira. Ilyen mentális terhelés mellett nem meglepő, hogy lasszóval kell fogni az optimista befektetőket, hiszen szemben a világgazdasági válsággal, most mindenki saját bőrén is érzi a vírus okozta korlátokat. De a befektetők azt is világosan látják, hogy a döntéshozók egy olyan egyenletet próbálnak megoldani, aminek nincsen egy polcról leemelhető megoldókulcsa, ezért kénytelenek improvizálni.

És kevés rémisztőbb dolog van egy improvizáló politikusnál.

Ez a rettegés látszik a Bank of America Merrill Lynch felméréséből is. A portfóliómenedzserek jelentős része amint tehette, likvidálta részvénykitettségét és a biztos készpénzbe menekült. Ennek a trendnek a mértéke májusra olyan magasra ugrott, amilyen szinteket csak a 2001-es terrortámadások idején láthattunk.

A tőzsdei pánik után a reálgazdasági szereplők is egyre pesszimistábbá váltak a PwC felmérése szerint. Ahogy a válság hatása beszivárog a reálgazdaságba és a tényleges hatások elkezdenek materializálódni – szétzuhant fogyasztás, hihetetlen

GDP visszaesés, emelkedő munkanélküliség –

a vállalatok vezetői egyre későbbi időpontra tolják annak valószínűségét, hogy a korábbi szintekre visszatérjen az üzletmenetük.

Míg márciusban még közel 70 százalékuk bízott abban, hogy kevesebb, mint egy hónap alatt a korábbi szintekre áll vissza az üzletmenet, május elejére ez az arány 10 százalékra csökkent. Most a legnagyobb valószínűséget a nyár végi visszaállásnak adják a vezetők.

A tőzsde fittyet hányt az aggodalmakra

Miközben a befektetők és a

vállalatok vezetői egymást túllicitálva reszkettek a gazdasági helyzet

kilátástalansága miatt, a tőkepiac fittyet hányva ezen szakemberek felzaklatott

idegrendszerére 30 százalékot emelkedett a márciusi mélypontjáról. Ezzel a

piac, ami alapvetően egy előremutató gazdasági indikátor (mivel a jövőt és nem

a jelent igyekszik árazni), azt sugallja, hogy a válság nehezén már túl vagyunk

és idővel, ha nem is a korábbi szintekre visszapattanva, de stabilizálódnak a

reálgazdaság mutatói.

a kialakult tőzsdei helyzetre joggal mondják a fundamentális befektetők, hogy teljesen szürreális, hiszen ha a reálgazdaság helyzetéhez mérjük a tőkepiac árazottságát, látható, hogy az már a válság előtti szinteket is túlszárnyalja.

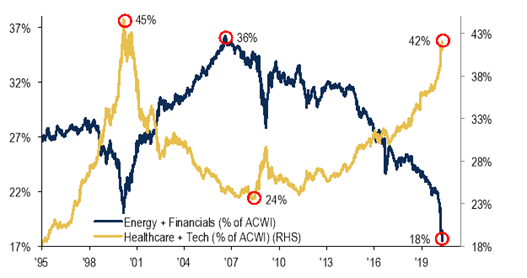

Ha betekintünk a piaci szegmensekbe, már kevésbé szürreális a helyzet. Nézzük meg mondjuk az MSCI ACWI, vagyis a világ összes országát tartalmazó legszélesebb indexet. Látványos, hogyan emelkedett a technológiai és egészségügyi részvények együttes aránya a korábbi 24 százalékos mélypontjáról pár év alatt a mostani 42 százalékra, megközelítve a korábbi mindenkori csúcsát. Ezzel szemben a klasszikus iparágak, mint az energia és a bankszektor együttes súlya rekord alacsony szintre esett vissza az indexen belül.

Az MSCI ACWI index alakulása. Legutoljára a dotkomlufi idején volt ilyen magas a technológiai és egészségügyi részvények súlya az indexben.

Az MSCI ACWI index alakulása. Legutoljára a dotkomlufi idején volt ilyen magas a technológiai és egészségügyi részvények súlya az indexben.Tovább folytatódhat ez a trend, hiszen az Y generációs befektetők számára ez az első globális válság, amit nem tankönyvekből ismertek meg. Ennek az új generációnak a jövőbeni befektetésekkel kapcsolatos gondolkodását nagyban meghatározza ez a válság és azok az akár pozitív, akár negatív tapasztalatok, amiket ezen idő alatt szereztek.

Nem ördögtől való azt feltételezni, hogy az Y generációs befektetők a mostani tapasztalataik alapján előnyben fognak részesíteni egy fundamentális szempontból drágának tűnő Netflixet vagy Microsoftot szemben egy alacsony p/e rátájú olajvállalattal.

Ennek oka részben az, hogy s technológiai vállalatok válságállónak mutatkoztak ebben a turbulens időkben is, valamint sokkal kézen foghatóbb, érthetőbb az üzleti modelljük, amit az Y generáció nap, mint nap használ, vagyis érti, látja benne a potenciális növekedési lehetőséget, szemben egy komplex olajvállalattal.

Túlárazott piac vagy strukturális váltás?

Nehéz helyzetbe kerültek a fundamentális befektetők, hiszen a klasszikusan magasan árazott technológiai és egészségügyi szektor remekül vizsgázott a COVID válság alatt és szinte teljesen ledolgozta az esését, miközben a fundamentálisan olcsó energiavállalatok és bankok még olcsóbbá váltak és azóta se nagyon voltak képesek emelkedni, hiszen a reálgazdaság talpra állása még odébb van. Lehet, hogy Stanley Druckenmillernek lesz igaza: a piac túlárazott és jön majd az igazság pillanata egy komolyabb zuhanás formájában. De az is lehet, hogy a már korábban elindult strukturális átalakítást gyorsította fel a járvány, aminek következtében egy olyan szürreális új világ jön létre, ahol a reálgazdaság és a tőzsde irányát nagyban meghatározó technológiai vállalatok teljesítménye még jobban eltávolodik a klasszikus iparágakétól. Satya Nadella Microsoft vezérigazgató szerint az elmúlt két hónap olyan mértékű áttörést jelentett a digitális transzformációban, amit normális körülmények között két év lett volna elérni.

Hogy milyen irányba megy tovább az átalakulás nagyban múlik azon is, hogyan fognak teljesíteni a klasszikus iparágak képviselői, sikerül-e legalább részben leküzdeni a mostani hátrányukat a technológiai részvényekkel szemben. Ennek egyik alappillére lehet a fogyasztók megrendült bizalmának gyors visszaépülése, másik a fogyasztást stimulálni akaró kormányok. Előbbi változását mutatja az alábbi ábra, ahol az látszik, hogy a karanténba zárt fogyasztók „étvágya” hétről hétre javul.

A héten szobafogságukból kiszabaduló emberek tömegének viselkedése határozza meg első körben mennyire egy új világ kezdetén vagy a régi világ szürreális fogságában vagyunk.

Tunkli Dániel,

az Accorde Alapkezelő portfóliómenedzsere (Concorde Csoport)

A vendégszerzők külsős szakértők, nem a Forbes szerkesztőségének tagjai, véleményük nem feltétlen tükrözi a Forbesét.